Очерки по новейшей истории Латвии, Хорошо для дела

Балтийский курс. Новости и аналитика

Вторник, 16.12.2025, 14:39

Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 5

Ольга Павук, Dr.oec, главный редактор, Baltic-course.com. Рига., 12.03.2021. версия для печати

версия для печати

версия для печати

версия для печатиДевяностые годы прошлого столетия. Лихие 90-е. Противоречивые. Для всех разные. Переломные для распавшейся большой страны и для каждого из нас, чья жизнь формировалась в условиях тотальной закрытости от всего мира, даже если мы этого до конца не осознавали. Многим пришлось закладывать фундамент новой, другой жизни, неизвестной и манящей. Для меня таким фундаментом стало неожиданное вовлечение в тему ценных бумаг, став живым свидетелем и участником рождения в Латвии фондового рынка.

Глава 5. О фондовом рынке замолвили слово

|

|---|

| Арнис Лухсе, президент Балтийского дома ценных бумаг и Улдис Осис, министр финансов, за ними автор очерка. Рига. 1993 г. |

В предыдущих главах я уже вспоминала о своей случайной встрече с ценными бумагами на Киевской улице в Риге, определившей на многие годы мое дальнейшее существование. И том, как Гуров позвал меня в свою газету, где поначалу мне было предложено продолжить тему о ценных бумагах и о развитии фондового рынка в стране. К тому времени я уже была знакома с главными участниками зарождавшегося в Латвии фондового рынка, став одним из первых журналистов, его обозревающих. Параллельно мне предложили преподавать курс ценных бумаг в РАУ и других рижских вузах. Работа в «Бизнес & Балтии» открывала доступ к информации и участникам рынка, удалось познакомиться со всеми его игроками. Все это было очень интересно и увлекательно.

Вы спросите, какие ценные бумаги, биржи и какой фондовый рынок могли быть в Латвии в начале 90-х. Как не странно, но все было. Понятно, в сильно урезанном, игрушечном виде, и поначалу далеком от того, что происходило в развитых странах.

Перво-наперво для работы с ценными бумагами необходимо было принять законы. Финансовый рынок без регламентаций работать не может. Что касается банков, росших в Латвии как грибы, то в 1991 году в стране был создан центробанк – Банк Латвии и действовало уже 16 коммерческих банков, а к 1993 году был достигнут пик -- банков было уже 61. Первые лицензии латвийским коммерческим банкам выдавались в Москве. В 1988 году - Рижскому региональному банку (предшественнику Banka Baltija) и Инновационному банку (позднее Латвийский банк реконструкции и развития). В 1989 году право на жизнь получили еще четыре банковских учреждения: Rigas komercbanka (RKB), Simkass (позднее банк Kredo), Zemes banka и Riga-bank (позднее Trasta komercbanka). Такой порядок существовал до 1991 года. Законодатели не успевали за стихийно растущим рынком, и Закон о Банке Латвии и Закон о банках были приняты только в 1992 году (в 1995-м Закон о банках был заменен Законом о кредитных учреждениях).

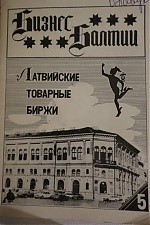

С ценными бумагами было еще сложнее. В 1991 году, тогда еще Верховный совет, принял первый закон, где упоминалось о фондовом рынке – Закон «О биржах», в котором была прописана статья о возможности создавать в Латвии фондовые биржи, то есть биржи ценных бумаг. Вслед за законом по стране прокатилась еще одна (после банковской) волна «грюндерства» – за пару лет было учреждено более пятнадцати предприятий, в названии которых было слово «биржа» (Latvijas universālā birža, Latvijas birža, Unibalt и др). Чудом сохранилась брошюра «Латвийские товарные биржи», изданная Экондатой В 1991 году, оставившая нам эту короткую историю.

Все эти биржи называли себя товарными товарно-сырьевыми или товарно-фондовыми, по сути таковыми не являясь. Поо сути они были торговыми площадками для реализации разных товаров (сельского хозяйства, легкой промышленности, полиграфии и книготорговли, фармацевтики и пр.) небольшими партиями, попытками заменить развалившуюся систему материального снабжения советского Госснаба. Некоторые биржи назывались универсальными, пытаясь также предлагать посредничество в продаже ценных, в основном российских, ценных бумаг.

Учредителями многих бирж становились еще державшиеся на плаву латвийские предприятия, надеявшиеся, что это поможет им в сбыте своей продукции – стройматериалов, леса, мукомольных изделий и пр. Все эти «биржи» очень быстро прекратили свое существование, не выдержав конкуренции с создаваемыми на месте отделений Госснаба посредническими предприятиями, получившими в наследство техническую базу, склады и, самое главное, связи с поставщиками и потребителями товаров на постсоветском пространстве.

|

|---|

| Статья в газете «Бизнес & Балтия». |

Вспоминаю биржу Unibalt, (Балтийская универсальная биржа) торговавшую прямо в зале клуба РКИИГА секонд-хендом и консервами, её учредителями стали 44 предприятия. Или Latvijas universālā birža, в списках которой были такие товары как колготки и косметика, вместе с тем ее создатели занимались благородным делом, учили школьников биржевому делу в отделении Юниброк, созданном гендиректором биржи Евгением Иосифовичем Кобитом.

Иногда биржи создавались как подразделения при торговых домах, где среди других, предлагались и такие экзотические товары, как ценные бумаги и валюта. Так родилась Универсальная биржа "Латвийский торговый дом", которую возглавил Игорь Буймистер, в последствии открывший Trasta komercbanka. Торговали акциями приватизированных российских и украинских предприятий, мягкими валютами с применением новых технологий, проведением сделок по телефону. Схемы зарабатывания денег были просты, берется кредит в банке, покупаются какие-то акции, они поднимаются в цене и продаются, заём банку возвращается, разница остается посреднику. Рост 1000, 10000%.

А еще были специализированные биржи - стройматериалов, хлебопродуктов и пр. и даже международные. Как, например, Балтийская международная биржа (бывшая ЛУБ), президентом которой был Григорий Зубарев, зарегистрированная по знакомому адресу Киевас,10. Среди её учредителей были Ригасельмаш, Украинская, Литовская и Эстонская биржи. Но продолжался этот товарно-биржевой бум недолго, максимум пару лет.

Особняком стояла Балтийская биржа ценных бумаг (Baltic Stock Exchange), торговавшая только ценными бумагами. Основали ее Валерий Белоконь сотоварищи в 1992 году. Располагались наши «биржевики» в здании Дома конгрессов, занимая пару комнат, оснащенных компьютерами, с помощью которых шло подключение к брокерам NICE в режиме реального времени. Помнится, какое впечатление произвел тогда на меня их компьютерный зал. В редакции газеты компьютеры тогда использовались в основном как пишущие машинки, и многие журналисты еще писали свои статьи от руки, а потом отдавали их наборщицам. В Доме конгрессов парочка операторов в режиме реального времени проводили операции с акциями американских компаний, котирующихся на NICE - Нью-Йоркской фондовой бирже, через брокерскую контору в Нью-Йорке. Через год, в 1993 году, на базе биржи Белоконь с братом Вилорием учредили свой Baltic International Bank (еще одно совпадение – первый офис банка находился в том же здании на Калею, 43, что и Экондата). К тому времени большинство всех латвийских «бирж» почило в бозе.

|

|---|

| Карлис Цербулис. Фото nchcapital.com |

И тогда же на сцену вышли инициаторы создания Концепции организованного рынка ценных бумаг. В недрах Depozitu banka появился советник президента – латыш американского происхождения Карлис Цербулис, непосредственно занимавшийся разработкой проекта закона “О ценных бумагах”, где отдельное место отводилось созданию фондовой биржи. Там, в банке, мы и познакомились с этим человеком, позднее с его именем было связано множество увлекательных историй, о них в других главах.

Биржа ценных бумаг в ее современном понимании - Rīgas Fondu Birža (с самого начала ее просили называть только на латышском языке, чтобы не путать с одноименной с русской транскрипцией) была основана в декабре 1993 года четырьмя латвийскими банками: Zemes banka, Deutsch-Lettische Bank, Centra bankа и Latvijas Depozītu banka. Первым ее президентом в 1995 году и стал тот самый Карлис Цербулис. Это была современная электронная торговая площадка, созданная с помощью специалистов Парижской фондовой биржи (только потому ее модель и называли французской), поначалу исключительно для торговли акциями приватизированных предприятий. Аналогичным образом через процесс приватизации шло создание фондовых рынков в большинстве стран Центральной и Восточной Европы. Первая торговая сессия на Rīgas Fondu Birža состоялась в 1995 году. Сегодня биржа в Риге является частью международной группы NASDAQ OMX.

Но вернемся к формированию законодательства, регулирующего фондовый рынок. В 1991году в Верховном совете Латвии обсуждался законопроект о ценных бумагах, текст которого подготовили люди, с которыми мы встречались у Гриши Зубарева в детсаду на Киевской улице (см. главу 2). Но дальше первого чтения закон так и не прошел, депутаты парламента запутались в сложной для них терминологии. Для того, чтобы рынок ценных бумаг хоть как-то зарегулировать, в министерстве финансов были утверждены «Правила об обращении ценных бумаг», ставшие на пару-тройку лет единственным документом, регламентирующим операции с ценными бумагами. Слабенький документ третьего порядка (не Закон, и даже не Правила Кабинета министров), в нем были прописаны основные положения, не учитывающие многие важные нюансы. Но на безрыбье и рак рыба.

Практически, кроме Закона «Об акционерных обществах», принятого в 1991 году, Закона «О банках» и Закона «О биржах» прямое отношение к ценным бумагам тогда имел Закон о векселях 1938 года, восстановленный в действии Сеймом Латвии в 1992 году. Депутатам надо было просто проголосовать за документ, действовавший в Первой Республике и закрепленный в Единообразном законе Женевской конвенции о векселях.

|

|---|

| С президентом АО Bonus Игорем Петровым (слева) и Евгением Волошиным. 1995 г. Кстати, свое первое интервью в газете в 1992 году я делала именно с И. Петровым. |

То, что мы видели в начале 90-х в Латвии, трудно называть фондовым рынком. Поначалу операции с ценными бумагами осуществлялись при отсутствии всех необходимых законодательных актов. Поэтому на рынке действовало около 100 компаний, использующих ценные бумаги (акции, векселя и др.) для привлечения денежных средств от населения под высокие проценты. Впоследствии большинство из них были привлечены к уголовной ответственности, но наказаны были лишь единицы – те, кто использовали отсутствие законов в свою пользу.

Писали мы в газете обо всех, кто пытался зарабатывать на ценных бумагах, много. Сначала о латвийском рынке, а потом – об эстонском и литовском. Не зря же газета называлась «Бизнес & Балтия». Можно сказать, что с наших статей в начале 90-х по-настоящему началась и балтийская тема, появились регулярные обзоры о банках, фондовых рынках и рынках страхования соседних Балтийских стран и Беларуси.

Понятно, что для обозревания зарождающегося рынка ценных бумаг пришлось познакомиться со всеми его участниками – от чиновников Министерства финансов и Банка Латвии до предприятий, позиционирующих себя на этом рынке. В Минфине главным экспертом по вопросам обращения ценных бумаг была Татьяна Кулешова, она была одним из разработчиков Положения об обращении ценных бумаг в Латвии. В Кабмине департамент приватизационных сертификатов многие годы возглавлял Айварс Бернанс. Постоянными консультантами стали специалисты Балтийского дома ценных бумаг (BVN) Сергей Григорьев и Геннадий Абросимов, с ними мы просиживали вечера, готовя обзоры рынка для газеты. Были и другие практикующие консультанты.

Первые попытки продаж ценных бумаг в Латвии относятся к 1991 году. Нес¬колько фирм почти одновременно предлагали желающим приобрести акции российских эмитентов, таких как Менатеп, ПермАвиа, Российские сплавы, Ринако, Нипек. Причем работали эти фирмы как дилеры: появлялся желающий, заключался договор, фирма приобретала в России затребованное количество акций, поездом или самолетом доставляла их в Ригу и с небольшим "наваром" продавала латвийскому инвестору.

Одну из таких компаний – Балтийский дом ценных бумаг (BVN) создал Арнис Лухсе, успевший до этого поработать в российском банке Менатеп, он-то и стал инициатором брокерских операций с акциями российских приватизированных предприятий. Там же продавались и акции двух латвийских акционерных обществ -- Рижского коммерческого банка и компании Bonus. В 1992 году сделки с российскими ценными бумагами составляли 95% всего оборота ценных бумаг в Латвии. Чуть позднее в BVN стали продавать собственные ценные бумаги – ордера и векселя, что на самом деле недопустимо в цивилизованном мире, брокеры не имеют право эмитировать свои бумаги. Но то в цивилизованном… Мы же только учились всему. К тому же нет закона, нет и разговора.

Можно вспомнить некоторых из "могикан", выполнявших в те годы брокерские функции: кроме упомянутых -- Балтийского дома ценных бумаг (BVN) и Bonus Inc., это были Arnis BSL, Фондовый дом ЛУБ, Оникс и Ко, СМ-коммерц, ADS-broker, Рига-Сервис, Jūsu ricība, Sistemas-OM, IF-Ltd, SVIT, Плюс-Десять и еще ряд фирм, на протяжении 3–4 лет всплывавших на рынке и исчезавших с него.

Тогда же появились и первые открытые акционерные общества. Практически все они к середине 90-х оказались неплатежеспособными (BVN, Bonus, Latgalīte, Abelites, Atlan-laimests, Akvarium и др.) или попросту мошенниками, исчезнувшими вместе с собранными посредством открытой подписки деньгами (Transvest, Korporācija sistēmas и др.). Об успехах и падениях мы тогда подробно писали в газете, но сегодня все эти статьи можно найти только в газете, виртуальный архив «Бизнес & Балтии», существовавший с интернете с 1995 года, недавно исчез из сети. Многие из них были нашими рекламодателями. Были и судебные разбирательства.

|

|---|

| «Бизнес & Балтия» выиграла суд с обанкротившейся фирмой Olevs-invest, обвинившей газету в своем крахе. |

Так газета выиграла суд с обанкротившейся фирмой Olevs-invest, торговавшей векселями и обвинившей газету, и меня в том числе, в своем крахе. Бывший диреiктiор Olevs Олег Солодов до недавнего возглавлял холдинг Baltijas Mediju alianse, куда входит телеканал ПБК и газета “МК-Латвия”, но те печальные страницы своей деловой биографии вычеркнул из всех своих CV. У меня чудом сохранились все документы, связанные с судебными тяжбами, в прошлом году поделилась с ними с журналистом Эстонского радио Анастасией Тидо, на их основе была сделана телепередача о медиамагнате Солодове, которым заинтересовались органы госбезопасности Латвии и Эстонии. В начале января 1996 года «Бизнес & Балтия» писала о возбуждении уголовного дела в отношении Солодова управлением криминальной полиции Риги. Тогда на Olevs-Invest подали жалобы около 200 вкладчиков, преимущественно сениоров, клюнувших на рекламу о строительстве в Уфе домов для военных пенсионеров и потерявших свои деньги. Материалы того уголовного дела о деятельности Olevs-Invest найти не удалось. Эстонские журналисты искали их в архивах Государственной полиции и Генеральной прокуратуры и в судах. Несколько месяцев переписки с пресс-службами этих учреждений были безрезультатными. Получается, эти страницы деловой биографии Солодова были удалены не только из CV. Подробности нынешних его дел полиция не разглашает. По словам совладельца холдинга, живущего в Москве Алексея Плясунова, Солодов провел рейдерский захват, обвиняя его в необоснованных тратах средств компании. Пишу об этом эпизоде, связанным с началом 90-х, лишь потому, что сегодня начинают всплывать подробности деятельности людей, зарабатывавших в 90-х на обмане, используя пробелы в законодательстве. В моих архивах сохранилась запись о том, что тот же Солодов в 90-е подобными махинациями занимался не только в Латвии, сам россиянин, у себя на родине он создал 12 отделений Олевс-Инвест.

Бывало, что и мы сами попадались на удочку нечестных предпринимателей. 27-летний Антон Густайтис, создавший АО Korporācija sistēmas, был героем наших репортажей, как успешный молодой предприниматель. Собрав 100 тысяч латов на продаже акций для развития своего бизнеса (строительство лесопилки в Елгаве и пр.), он покинул Латвию вместе с семьей, купив заграничный тур, из которого на родину не вернулся. Следует сказать, что тот самый Антон сумел накопить опыт одурачивания вкладчиков в Голландии, где провел некоторое время до возвращения в Латвию. Расследование вели наши юные репортеры, и об этом мы тоже писали.

Символична надпись на плакате офиса Latgalīte на улице Авоту: «Всего на всех не хватит». Представляя себя крупнейшей торговой фирмой, Latgalite гораздо активнее занималась ценными бумагами. Вся ее деятельность сводилась к изобретению различных способов привлечения денег, в том числе с помощью продажи акций и векселей. Число вкладчиков — около 10 тыс. человек. Плюс 1 200 акционеров. Только в 1994 году АО Latgalite на рекламу израсходовало более 300 тыс. латов. В конце того же года АО приостановило деятельность и в августе 1995 года по требованию самих акционеров было признано неплатежеспособным. А основной акционер компании, Александр Дрибенец, покинул Латвию.

Что касается созданной тогда Экономической полиции, сидевшей в знаменитом «угловом доме» на Бривибас и Стабу, то следователям там явно не хватало элементарных знаний для расследования деятельности этих ловких финансистов, сумевших в мутной воде быстро сколотить миллионы. Помниться, пригласив меня для беседы по делу одной из фирм, следователь, бывшая учительница начальных классов, напросилась послушать мои лекции о ценных бумагах. Такие были времена…

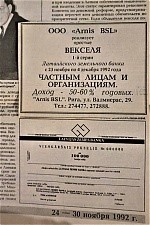

Отдельно следует вспомнить о появлении в Латвии в начале 90-х первого, после пятидесятилетнего перерыва, векселя, чему способствовал восстановленный в 1992 году Сеймом Закон о векселях от 1938 года. В основе его лежит Единообразный закон о векселях в рамках Женевской конвенции 1932 года, к которой Латвия присоединилась в 1934 году.

|

|---|

| Реклама и бланк первого латвийского векселя. 1992 г. |

Первым эмитентом серийного векселя стал Zemes banka. В роли дилера выступала известная в то время фирма Arnis BSL, обещавшая покупателям – частым лицам и организациям доходность в размере 50-60% годовых. Банк выпустил в обращение векселей на сумму 2 млн. LVR. К удачным примерам можно отнести и выпуск векселей Mēbeļu servis, распространением занималась фирма Aviva в течение двух лет (всего 21 серия), средства от продажи векселей использовались для развития мебельного производства.

Рекламировать и продавать защищенный законом и всякими водяными знаками бумажный вексель было проще. Однако после принятия закона векселя взяли в оборот фирмы, занимающиеся отъемом денег у населения, такие как Latgalīte, Olevs invest, Transvest, Same koks, Imperial, Balthanza, Ezezeme и др. Выпускал свой вексель и Балтийский дом ценных бумаг, «позабыв» указать один из реквизитов, из-за чего по закону деньги по векселю можно было не возвращать. Так, долг перед кредиторами BVN после признания его в 1995 году неплатежеспособным составлял 1,5 млн. латов.

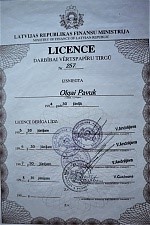

Мне и самой пришлось готовить к выпуску вексель одной такой фирмы под названием Same-koks, созданной осенью 1993 года. Это была договорная работа, для чего пришлось летом 1994 года сдать экзамен в Минфине и получить там лицензию для работы с ценными бумагами. Вексель успешно распространил Балтийский дом ценных бумаг, после чего владелец АО Same-koks Сергей Рождественский, успев отдохнуть с семьей на Майями, покинул Латвию, как и многие другие ему подобные авантюристы. Был у меня и такой опыт…

Но самым громким стало длившееся два года дело о невозврате двухмиллионного векселя АО Bonus, выданного Даугавпилсскому заводу ГАО Dauteks, в котором участвовало Латвийское агентство приватизации (ЛАП). Для возврата средств по векселю по запросу юристов ЛАП был уточнен Закон о неплатежеспособности. Деньги по векселю государство в лице агентства вернуло последнему владельцу векселя – оффшорной британской компании. И это тоже было тема, за которой следила газета.

Махинации с векселями той поры стали поводом для включения в Закон «О ценных бумагах» 1995 года статьи о запрете выпуска серийных векселей в Латвии, запрет был снят только в новом Законе «О финансовых инструментах» 2004 года.

Рассказ о латвийском фондовом рынке был бы неполным, если бы мы забыли о государственных обязательствах, эмитируемых Минфином для пополнения госказны и распространяемых на аукционах, организуемых центробанком – Банком Латвии. О государственных бумагах в Бизнес&Балтии писал наш аналитик Олег Божко, многим его публикации казались сложноватыми. Но благодаря им квалифицированные читатели получали информацию, что называется из первых рук. Олег регулярно общался со специалистами Банка Латвии, да и сам зарабатывал на ценных бумагах.

В 1993 году латвийское правительство в лице Министерства финансов организовало первый выпуск государственных краткосрочных долговых обязательств (ГКДО) сроком 1, 3, 6 месяцев, 1 год, 2 года. На первичном рынке они распространялись среди коммерческих банков на аукционе Банка Латвии номиналом 100 000 латов. Был и вторичный рынок ГКДО, коммерческим банкам было разрешено продавать пакеты обязательств по 10 000 латов и 100 латов. Объем рынка ГКДО в 1994 году составлял 98 млн. латов, в 1995 – 83,9 млн. латов, в 1996 – 130 млн. латов. После того как Сейм Латвии стал принимать бездефицитный бюджет, выпуск гособязательств сократился. Средние ставки снизились с 30% годовых в 1993 году до 4-5% в 1999 году.

Кроме того, осуществлялись специальные выпуски долгосрочных ГДО (до 7 лет) Latvijas Unibanka и Latvijas Krājbanka для погашения "плохих кредитов" этих банков. Unibanka даже котировал ГДО на Rīgas Fondu birža. В апреле 1997 года состоялся первый международный выпуск среднесрочных двухгодичных ГДО. Эмиссия объемом 45 млн. долларов, сроком 2 года, распространенная в 1995 году за рубежом при посредничестве международной финансовой компании Nomura International, была погашена в июле 1997 года.

В это же время, или чуть позднее у наших банков появилось новое занятие — игра на рынке государственных бумаг в России. Занятие настолько прибыльное, что коммерческие банки окунулись в него с головой, забыв о своем главном своем преднозначении кредитных учреждений. Если к 1994 году наметился рост выдачи кредитов в латвийских банках, то уже в 1995—1998 гг. опять пошло снижение. И понятно, несравненно проще было размещать средства своих клиентов на безразмерном российском долговом рынке, где доходы от операций с госбумагами порой опять-таки превышали 100% (и мало кто думал о рисках при такой доходности, ведь это были, безрисковые в теории, госбумаги!). В эту работу включились практически все банки, кто раньше, кто попозже. Некоторые из них только этим и занимались. И было за что бороться. К примеру, консервативный Рижский коммерческий банк (RKB) после выхода на рынок россйских госбумаг в 1997 году показал прибыль в 2 млн. латов, а за первый квартал 1998 года отрапортовал еще о 2 миллионах.

Карты спутал российский дефолт 1998 года, в результате которого несколько латвийских банков, вложившие в госбумаги соседней страны значительную (некоторые до 40%) часть своих активов, вынуждены были объявить о своей неплатежеспособности и потеряли лицензии, в целом же банковская отрасль понесла стомиллионные убытки. Особенно пострадали банки, последними вступившие в игру с госбумагами РФ. Это был второй финансовый кризис в Латвии и других странах Балтии.

Еще одной ценной бумагой в 1991–1992 годах стал своеобразный выпуск муниципальных облигаций. Обычно муниципальные облигации выпускают местные органы власти с целью мобилизации средств – для строительства или ремонта объектов общественного пользования: дорог, системы водоснабжения и канализации, мостов и т. п. Самая привлекательная черта этих инструментов – доходы по ним, как правило, освобождаются от местных и других налогов. По надежности муниципальные ценные бумаги уступают только правительственным бумагам.

Особенность муниципальных бумаг в том, что обычно еще до начала эмиссии известен покупатель (чаще всего коммерческий банк или другая финансовая структура). Этот вид облигаций среди стран Балтии получил наибольшее распространение в самоуправлениях Эстонии. В Латвии первый опыт выпуска местных ценных бумаг имел место в 1992 году – Курземское и Земгальское самоуправления г. Риги эмитировали трехмесячный заем среди населения для сбора средств, необходимых для закупки топлива (на текущий отопительный сезон). Ясная цель и хороший доход (30%) помогли собрать деньги и вопрос тепла Задвинья был решен.

После этого несколько раз предпринимались усилия организовать выпуск городских облигаций к "800-летию Риги". Еще одна попытка была предпринята в 1997 году – организация эмиссии облигаций г. Саласпилса для строительства теплотрассы, – полностью распространить выпуск не удалось (как раз тот случай, когда заранее не был найден покупатель).

Есть и другое объяснение отсутствия рынка муниципальных облигаций в Латвии. Дело в том, что в Законе «О ценных бумагах» 1995 года был оговорен выпуск муниципальных бумаг. Однако годом позже в Законе о госбюджете было запрещено кредитование коммерческими банками муниципальных органов (получать займы они могли лишь из госбюджета). А поскольку облигации имеют заемную природу, то налицо было противоречие в законах. Именно это противоречие не позволило в 1999 году получить кредит от Unibanka Даугавпилсской Думе, который она намеревалась использовать для помощи неплатежеспособному Tolaram Fibers (заводу химволокна Dauteks).

Еще один вид ценных бумаг – закладные листы напрямую связаны с процессом денационализации собственности. Закладные листы (ķīlu zīmes) – разновидность ценных бумаг, выпускаемых ипотечными банками с целью получения средств для выдачи долгосрочных ссуд под залог заемщикам недвижимого имущества. В новой истории Латвии выпуском ķīlu zīmes занимался Hipoteku un zemes banka для привлечения средств, используемых в кредитовании малого и среднего бизнеса, а также для покупки жилья клиентами банка. После создания Rīgas fondu birža закладные листы (ķīlu zīmes) котировались на бирже.

Истории и процессу денационализации в Латвии посвящена, написанная мною для «Бизнес & Балтии» в 1997 году статья под названием «Частная собственность — не священная корова». С некоторыми обновлениями эта давняя публикация превратилась в одну из следующих глав моих очерков о 90-х годах.

|

|---|

Но главными ценными бумагами в Латвии в первой половине 90-х стали приватизационные сертификаты. По сути это были первые современные бумаги, выпускавшиеся только в электронной форме и записанные на банковских счетах. На операциях с ними вырос целый отряд специалистов по ценным бумагам. За давностью лет стоит подробнее рассказать, что это были за инструменты финансового рынка и как трактовались они в Законе «О приватизационных сертификатах» 1993 года.

Приватизационный сертификат (ПС)– дематериализованная государственная ценная бумага, которая может быть использована только один раз в качестве платежного средства при приватизации объекта госсобственности и собственности самоуправлений (с/у) (определение взято из закона). Счет ПС открывается в Krājbanka (90% ПС) или Hipotēku un zemes banka (до cвоего закрытия Sakaru banka также было дано право открывать счета ПС). Книжка ПС – документ, выданный банком, в котором отражаются счета ПС и операции с ними.

Документы на право приобретения части госсобственности имелись практически во всех постсоциалистических странах (чеки, ваучеры и т. д.). Однако способ начисления ПС в Латвии – один из самых сложных на всем постсоветском пространстве.

В Латвии существовали три вида ПС:

– сертификаты, предоставляемые жителям за прожитое в Латвии время (гражданам – по количеству прожитых лет плюс 15 ПС; родившимся в Латвии постоянным жителям – по количеству прожитых лет до 31 декабря 1992 года; жителям, родившимся не в Латвии, – по количеству прожитых лет до 31 декабря 1992 года минус 5 ПС);

– сертификаты, предоставляемые политически репрессированным лицам;

– сертификаты для компенсации собственности – предоставляются бывшим собственникам национализированной собственности (земля в городе или селе, домовладения, предприятия) или их наследникам, если собственность не может быть возвращена или если они отказываются от права на собственность.

Существовало несколько ограничений при присвоении сертификатов за прожитое время. Сертификаты не предоставлялись: 1) за время службы после 2 сентября 1945 года в Советской Армии и войсках КГБ; 2) за время работы в аппарате КГБ, районных, городских и республиканских организациях КПСС и КПЛ; 3) за время, проведенное в заключении (кроме политически репрессированных).

Номинальная стоимость одного ПС равна 28 латов и соответствовала средним затратам в денежном выражении на строительство 0,5 кв. м общей площади квартиры в жилых домах серийной постройки (номинальная стоимость устанавливалась Кабинетом министров).

Всего жителям Латвии выдано 105,5 млн. сертификатов. Исходя из номинала одного сертификата, оцененного в 28 латов, стоимость госсобственности, предложенной к приватизации, составляла 3 млрд. латов. На начало 1999 года была использована в приватизации предприятий, жилья и земли лишь треть ПС.

|

|---|

Выпуск и распространение приватизационных сертификатов всколыхнул рынок, появилось большое количество лицензированных специалистов ценных бумаг. На экзаменах в Минфине собирались группы по пятьдесят человек. На предприятии или в отделе банка, занимающимися ценными бумагами, хотя бы один специалист должен был иметь лицензию. По сути, с операций с латвийских «ваучеров» начал формироваться цивилизованный рынок ценных бумаг. Мне же пришлось почти одновременно готовить к экзамену будущих специалистов на курсах по ценным бумагам и самой сдавать экзамен для получения такой лицензии.

Закон о приватизационных сертификатах был принят в 1993 году, и практически сразу же эти бумаги вышли на рынок. Действовало около 360 предприятий, скупавших сертификаты у населения по всей Латвии. При номинале 28 латов, их цена тогда составляла от полулата до лата. Как оказалось, главными скупщиками сертификатов стали представители американского инвестиционного фонда New Century Holdings (NCH), их агенты и держали рынок и цены. Конечно, были и другие игроки, скупавшие приватизационные бумаги по бросовым ценам. Например, специально созданный ИФ Decemviri - для приватизации своего предприятия завода Ригасельмаш, занимавшего большую территорию на Кипсале, уже тогда владельцы предприятия понимали, что цена земли вблизи центра города на берегу Даугавы будет расти. Кстати, приватизация Ригасельмаша – единственный пример, когда сертификатами было оплачено 95% стоимости крупного объекта. Было и такое – игра на разнице в ценах – кто-то скупал сертификаты задешево, чтобы продать подороже и заработать на марже.

|

|---|

Не обошлось без скандалов. В феврале 1995 года на рынок было вброшено более полумиллиона фальшивых сертификатов на общую сумму около 2 млн. латов. После чего их цена, выросшая за год до 5-6 латов, резко упала, сохраняясь в пределах менее лата в течение нескольких лет. «Бизнес & Балтия» стала тогда первой, кто рассказал об этой афере, президент одной из посреднических фирм KF Invest Дмитрий Мациев принес в газету платежку Krajbanka с фальшивой печатью, с чего началось расследование этой темной истории. Большинство фальшивок, более чем на полмиллиона латов, было адресовано одной из самых плодовитых (по количеству рекламы) фирм – ООО Privatizācijas atbalsta centrs – учредители Оксана и Сергей Капитоновы. Само название Центр поддержки приватизации вызывало доверие вкладчиков. Среди получателей поддельных поручений оказались и другие не менее известные фирмы ООО eMSi и ИФ Jauda. По следам наших публикаций о возможных схемах фальсификации было открыто уголовное дело, благополучно канувшее в лету также как когда-то дело с поддельными авизо в России.

Прак¬тически весь 1996 год цена сертификата колебалась в пределах 70–80 сантимов. Стоит вспомнить, что в эти годы сильно запаздывала обещанная приватизация квартир, а в приватизации предприятий не было крупных объектов. Только в начале 1997 года началось достаточно резкое повышение цены, в мае население продавало сертификаты по цене около 2 латов, крупные пакеты инвесторы покупали по 2,40–2,60 латов. К осени того же года после объявления о начале приватиза¬ции крупных объектов, в том числе Ventspils nafta, цена сертификата стала расти, перешагнув за границу 3 латов, опять упав в начале 1998 года до 2,40–2,50 латов.

По данным Минэкономики за 2016 год, в Латвии неиспользованными остались около 2,3% или 2,5 млн. приватизационных сертификата. Совокупная номинальная их стоимость тем не менее немаленькая – 101 млн. евро.

Подробнее о главном игроке на рынке приватизационных сертификатов в одной из следующих глав моих очерков – «Инвестиции с американским оптимизмом».

Другие статьи:

- 28.01.2022 BONO aims at a billion!

- 30.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 21

- 28.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 20

- 28.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 19

- 22.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 17

- 22.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 18

- 19.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 16

- 12.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 15

- 11.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 14

- 09.04.2021 Моя жизнь в газете. Очерки по новейшей истории Латвии. Глава 13

«Балтийский курс/The Baltic Course» продан и продолжит работать!

«Балтийский курс/The Baltic Course» продан и продолжит работать!