Аналитика, Банки, ЕС – Балтия, Инвестиции, Круглый стол, Финансы

Балтийский курс. Новости и аналитика

Четверг, 12.03.2026, 18:58

Terra Incognita негативных процентных ставок

версия для печати

версия для печати

Статья публикуется в рамках дискуссии на международном круглом столе-семинаре на тему «Латвийские банки: что впереди?» проведенного в Балтийской международной академии 18 мая 2016 года. Организаторы мероприятия: Балтийская международная академия (БМА), Дипломатический экономический клуб (DEC), Латвийская конфедерация работодателей (LDDK) и интернет-журнал Baltic-Course.com.

А что, если… ... Вот это попробуйте!

|

|---|

| В. Бурканс и Л. Альшанский. БМА, Рига. 18.05.2016. Фото Ю. Житлухина. |

Набирающий обороты эксперимент с негативными ставками центробанков стал уже третьимнестандартным шагом, предпринимаемым развитыми странами в борьбе с финансово-экономическим кризисом 2007-2009 гг. и его последствиями. И вместе с двумя предыдущими «инновациями» — резким наращиванием госдолгов и печатанием центробанками колоссальных объемов новых денег — он существенно меняет конфигурацию мировой финансово-экономической системы.

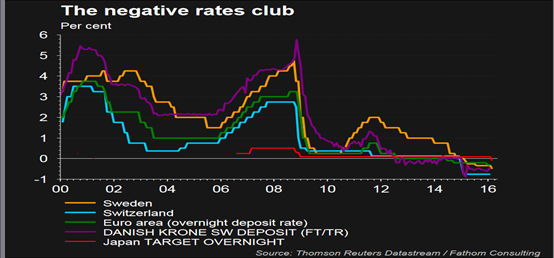

После введения негативных ставок Банком Японии в конце января 2016 г. «негативный клуб» расширился до 5 развитых экономик: Дания, Швейцария, Швеция, еврозона и Япония (рис. 1).

|

| Рис. 1. Динамика ставок Центробанков, членов «негативного клуба» |

Источник: Datastrea.

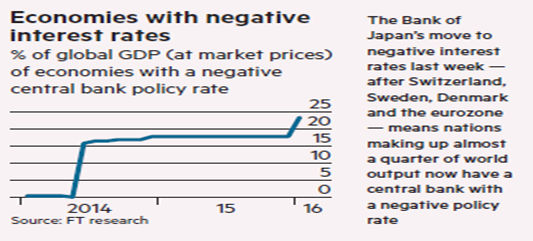

На эти страны приходится почти 25% мирового ВВП (рис. 2), и существенная доля мирового бизнеса должна приспосабливаться к новым, крайне необычным условиям.

|

| Рис. 2. Доля в мировой экономике стран членов «негативного клуба» |

Источник: Financial Times.

И прежде всего это касается банковского бизнеса, вынужденного в этих юрисдикциях платить за предоставление краткосрочных кредитов на межбанковском рынке или хранение избыточных средств в центробанке!

Серьезно деформировались и долговые рынки соответствующих валют, где, по данным банка JPMorgan, уже почти 6 трлн долл. государственных облигаций торгуется с отрицательной доходностью (т. е. их покупка приносит инвесторам не прибыль, а убыток). Еще в 2014 г. объем такого рынка был равен нулю (рис. 3), как и должно быть в нормально функционирующей финансовой системе.

|

| Рис. 3. Динамика объемов рынка облигаций с негативной доходностью |

Источник: Financial Times.

На первый взгляд такая ситуация сулит массу плюсов реальной экономике, однако она входит в противоречие с классической экономической теорией и таит в себе много неизученных рисков.

Впервые негативные ставки коротко появлялись на межбанковском рынке в конце 1970-х гг. в Швейцарии. Тогда центробанк страны таргетировал не сами ставки, а инфляцию и обменный курс франка. И именно в борьбе с резким ростом курса франка ЦБ был вынужден напечатать массу новых франков, скупая доллары и немецкие марки. Эта масса новых франков к началу 1979 г. снизила ставки на межбанковском рынке до нуля, и они коротко уходили на негативную территорию.

В современной истории негативные ставки по депозитам для коммерческих

банков впервые ввел ЦБ Швеции в июле 2009 г. Мотивируя это борьбой с дефляцией

и желанием простимулировать коммерческие банки, кредитовать экономику. Затем отрицательные

ставки в июле 2012-го ввел Центробанк Дании, но уже для предотвращения роста

курса кроны по отношению к евро. В 2014 г. (в июле и декабре) к ним присоединились

ЕЦБ и Национальный банк Швейцарии: первый в стремлении побороть дефляцию и

слабый экономический рост, второй — в основном рост курса франка. И, наконец, в январе

2016 г. негативные ставки для части депозитных счетов ввел Банк Японии,

мотивируя свои действия, как и ЕЦБ, желанием стимулировать кредитование.

Пока не помогает

Однако, применяя столь необычный инструмент, центробанки вступили на неизведанную территорию, с серьезными и неизученными рисками. И, как и с количественным смягчением, ощутимых результатов в достижении поставленных целей пока не наблюдается.

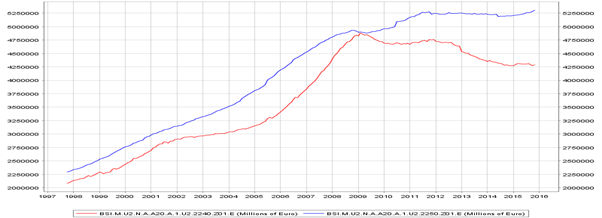

В еврозоне кредиты банков бизнесу и домохозяйствам в 2015 г. хотя и выросли

впервые за три года, но минимально. При этом объем кредитов бизнесу даже

снизился, и общий рост обеспечил некоторый подъем кредитования домохозяйств (рис.

4), но их сумма фактически осталась вблизи уровня 9,5 трлн. евро.

|

| Рис. 4. Динамика объемов кредитов, выданных банками еврозоны бизнесу и домохозяйствам |

Источник: ЕЦБ.

Очевидно, что банки еврозоны не вливают средства в экономику не из-за их нехватки, а вследствие слабой конъюнктуры: низкого спроса на кредиты и слабой надежности заемщиков. Свободные средства банки по-прежнему предпочитают направлять на рынок ценных бума и денежный рынок, даже с негативной доходностью. И, наверное, поступают правильно, так как раздача необоснованных кредитов вызовет формирование пузырей и возникновение финансовых кризисов.

А в Швейцарии, где сейчас наивысшая негативная ставка (-0,75%), ставки по ипотеке в 2015 г. вообще выросли (с 1 до 2% по 10-летним кредитам), так как банки ищут источники «возмещения убытков» от негативных доходностей на межбанковском и облигационном рынках.

Под сомнение ставится эффективность от использования отрицательных ставок в так называемых «валютных войнах» — как мера вызывающая ослабление валюты. Японская валюта после введения негативных ставок в конце января слабла лишь в первый день, а затем неожиданно показала резкий рост — со 121 до 112 иены/доллар (рис. 5).

|

| Рис. 5. Динамика движения доллара к иене |

Источник: Thomson Reuters.

Это еще раз подтверждает, что на свободном валютном рынке разница ставок валют — не самый важнейший фактор, влияющий на поведение игроков. А известная и популярная игра на позитивной разнице ставок carry trade периодически заканчивается серьезными убытками, что и произошло в феврале 2016 г. на рынке «доллар-иена».

Пусть кому-то повезет, а кому-то нет (или: Есть плюсы, но есть и минусы).

Но один ощутимый позитив от негативных ставок, несомненно, есть. Это резкое падение доходностей по государственным облигациям указанных стран, что облегчает им обслуживание долга. Эффект на себе почувствовала даже Латвия, размещающая сейчас на внутреннем рынке краткосрочные бумаги с негативной доходностью, т. е. зарабатывая на взятии в долг. Также она разместила в сентябре 2015 г. 10-летние еврооблигации на 500 млн евро с крайне низкой и небывалой в истории доходностью 1,45%.

Однако вопрос о том, перевесит ли этот позитив все негативы, которые могут возникнуть от такой неизученой политики в будущем, остается открытым.

Один из серьезных негативов мы уже можем наблюдать — это нарастание проблем в банковской системе еврозоны. Банкам в ситуации негативных ставок все труднее зарабатывать на своих активах, в то время как они по-прежнему должны платить ощутимые проценты по своим облигационным пассивам. Именно это стало одной из причин появления в 2015 г. убытков почти в 7 млрд евро у лидера отрасли Deutsche Bank, что вызвало крайне негативную реакцию среди держателей акций европейских банков и практически панику среди акционеров Deutsche. Цена акций банка за первый месяц 2016 г. рухнула почти на 50%, опустившись ниже минимумов кризисного 2009 г. (рис. 6).

|

| Рис. 6. Динамика цены акций Deutsche Bank |

Источник: Thomson Reuters.

Заметим, что и два других ведущих мировых центробанков — Банк Англии и ФРС — также заявили (очевидно, в рамках общей эйфории), что рассматривают возможность введения отрицательных ставок при ухудшении экономической ситуации. Однако ФРС, скорее всего, просто делает вид что может перейти к такой практике. Ее политика явно диаметрально противоположная — с самого начала обострения финансового кризиса в 2008 г. ФРС выплачивала американским коммерческим банкам 0,25% на избыточные резервы, хранящиеся в ЦБ. А после увеличения ключевой ставки на 0,25% в декабре 2015 г. плата на избытки также была повышена на 0,25% — до 0,5%! При том что эти резервы достигли астрономической цифры в 2,5 трлн долл. Однако американский центробанк, в отличие от европейского, считает эти траты оправданными, в целях сохранения стабильности банковской системы. И он совсем не спешит «удалять» эту подушку безопасности.

Когда коммерческие банки почувствуют рост спроса и надежности заемщиков, они сами направят дополнительные деньги в экономику. К тому же средства банкам понадобятся, если ФРС все-таки решит продать выкупленные в рамках QE облигации, для того чтобы вернуть баланс Центробанка к нормальным размерам.

«Балтийский курс/The Baltic Course» продан и продолжит работать!

«Балтийский курс/The Baltic Course» продан и продолжит работать!